Entwicklungsländer sind besonders verwundbar

Besonders verwundbar sind einkommensschwache Länder: Mehr arme als reiche Menschen verlieren ihr Leben, sowohl absolut gesehen als auch im Verhältnis zu ihrem Bevölkerungsanteil; und materielle Schäden, die aus Mangel an finanziellen Mitteln nicht behoben werden, führen zu dauerhaften Wohlstandsverlusten. Nach Analysen des NatCatSERVICE von Munich Re kamen bei wetterbedingten Naturkatastrophen zwischen 1980 und 2015 weltweit rund 861.000 Menschen ums Leben. 61 Prozent (522.000) dieser Opfer verfügten über ein Einkommen von weniger als drei US-Dollar pro Tag (Einkommensgruppen nach Weltbank-Definition) und zählten damit zu den Ärmsten der Welt. Ihr prozentualer Anteil an der Weltbevölkerung lag dagegen 2015 bei lediglich rund zwölf Prozent. Nimmt man die nächsthöhere Einkommensgruppe dazu (Tageseinkommen von bis zu etwa elf US-Dollar), so reduziert sich dieses Verhältnis zwar deutlich, es bleibt aber bei einer überproportional hohen Sterblichkeit einkommensschwacher Bevölkerungsschichten bei Unwetterkatastrophen. Die Indizien für die Ursachen sind nach unserer Bewertung offensichtlich: Ungenügender Zugang zu Risikoinformationen und Frühwarnsystemen und mangelnde finanzielle Ressourcen, um sich vor Naturkatastrophen zum Beispiel durch bauliche Maßnahmen zu schützen, treiben die Opferzahlen in die Höhe.

Die Bandbreite der Anpassungsoptionen ist gefahren- und regionenspezifisch, lässt sich aber im Wesentlichen in zwei Kategorien unterteilen:

- Ex-Ante-Präventionsmaßnahmen zur Schadenminderung vor einem Katastrophenereignis: Darunter fallen Frühwarnsysteme, aber auch bauliche Schutzmaßnahmen und Landnutzungsregulierungen.

- Ex-Post-Maßnahmen zur Bewältigung der Schadenfolgen: Hierzu gehören die humanitäre Katastrophenhilfe und Finanzierungssysteme. Sie tragen dazu bei, die ökonomischen Konsequenzen zu bewältigen, ermöglichen Reparatur- und Wiederaufbaumaßnahmen und schaffen damit Resilienz.

Klimaversicherung als wichtiges Anpassungsinstrument

Erstmals wurden in einem Abschlussdokument einer UN-Klimakonferenz (COP21, Paris 2015) auch Versicherungsinstrumente als Lösungen genannt, um die Anpassung an den Klimawandel zu erleichtern. Bereits im Juni 2015 hatten die G7-Staaten auf ihrem Gipfel in Elmau die Gründung einer Klimaversicherungsinitiative („InsuResilience“) beschlossen und dadurch die Bedeutung von Risikotransferkonzepten, insbesondere für Entwicklungs- und Schwellenländer, hervorgehoben.

Ziel ist es, bis 2020 weiteren 400 Millionen Menschen in den Entwicklungs- und Schwellenländern Versicherungsschutz gegen Wetterkatastrophen zu ermöglichen. Das soll entweder auf der Makroebene über Versicherung ganzer Staaten („indirekte Versicherung der Bevölkerung“) erfolgen oder auf Mikroebene durch Versicherungen für Einzelpersonen („direkte Versicherung der Bevölkerung“). Die Auszahlungen sind an klar definierte Wetterparameter wie Regenmengen oder Windgeschwindigkeiten geknüpft und werden daher als parametrische Deckungs- oder Triggerkonzepte bezeichnet. Je nach Bedarf können sich die Menschen so gegen Dürre, Sturm oder Starkregen absichern, die über objektive Messverfahren erfasst werden.

Dieser Mechanismus macht die Policenbedingungen sehr transparent, reduziert die administrativen Aufwendungen für die Ermittlung der Auszahlungsleistungen und ermöglicht damit schnelle Zahlungen nach einem Unwetterereignis. Zu beachten ist aber, dass den genannten Vorteilen parametrischer Trigger auch ein Basisrisiko (Eintritt eines Schadens bereits vor der Überschreitung des definierten Triggerpunkts) gegenübersteht. Die Einfachheit des Auszahlungsprinzips auf parametrischer Basis hat jedoch dazu geführt, dass für Mikro- und Makroversicherungen bereits in mehreren Entwicklungsländern akzeptierte Lösungen bestehen, auf die nach dem Willen der G7 aufgebaut werden soll.

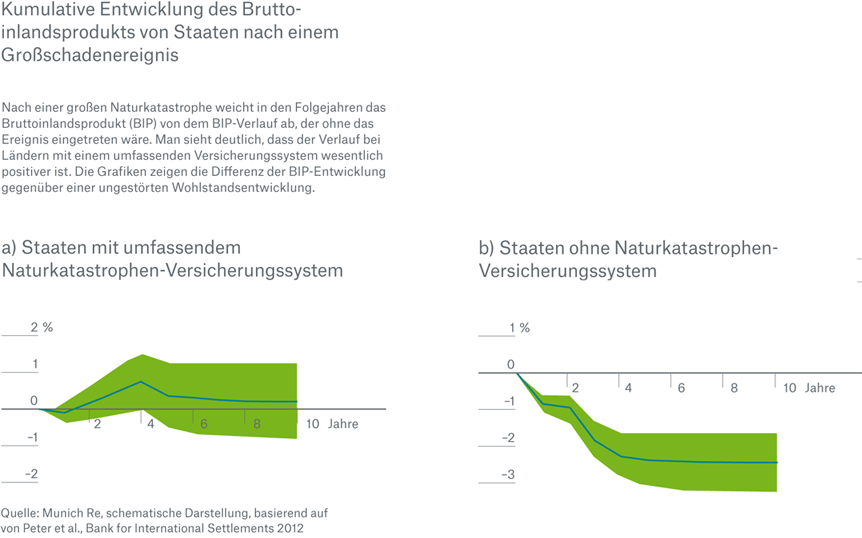

Geschickt ausgestaltet können Versicherungslösungen sowohl Anreize für Präventionsmaßnahmen schaffen (über Wissenstransfer und/oder Schadenselbstbehalte) als auch ein wirksames Instrument zur Finanzierung der Schadenlasten darstellen. Wesentlich für die Bewältigung finanzieller Schocks im Privatsektor wie auf staatlicher Ebene ist, dass negative wirtschaftliche Langzeitfolgen abgefedert werden. Die Einführung von Klimaversicherungslösungen unterstützt den Aufbau widerstandsfähiger gesellschaftlicher und ökonomischer Strukturen und schafft damit Resilienz.

Partnerschaften zwischen öffentlichen und privaten Institutionen sind notwendig

Um das Ziel der G7 zu erreichen, kommt es zum einen darauf an, dass die betroffenen Staaten aktiv entsprechende Regulierungsmaßnahmen ergreifen und sich finanziell an dem Vorhaben beteiligen. Darüber hinaus ist der ergänzende Einsatz internationaler Hilfsgelder oder eine Anlaufunterstützung mit Mitteln aus Klimafonds wie dem „Green Climate Fund“ (GCF) ein Erfolg versprechender Weg. Nur so lassen sich nachhaltige – also dauerhaft stabil finanzierte – Versicherungssysteme in Entwicklungs- und Schwellenländern aufbauen, die es den Menschen ermöglichen, sich besser an die Änderungsrisiken aus dem Klimawandel anzupassen. Derartige Klimaversicherungslösungen können zu einem Paradebeispiel für Kooperationen zwischen dem öffentlichen und privaten Sektor werden. Die Rollenverteilung lässt sich klar anhand von Kompetenzen und Ressourcen beider Kooperationspartner definieren:

- Die öffentliche Hand bestimmt den rechtlichen und regulatorischen Rahmen sowie die politisch-gesellschaftlichen Ziele. National oder international können zudem der Aufbau von Wetterdatenbanken, die Entwicklung öffentlich zugänglicher Risikoinformationssysteme und der Wissensaufbau in der Bevölkerung unterstützt werden.

- Die Versicherungswirtschaft ist für die Entwicklung und Umsetzung von Klimaversicherungslösungen zuständig. Dazu stellt sie Knowhow, Risikomodelle, „Best Practice“-Erfahrung aus anderen Ländern und insbesondere Risikokapital zur Verfügung. Damit der Mechanismus dauerhaft und stabil funktioniert, müssen risikoadäquate Prämien erhoben werden. Nur dann erhalten die Risiken ein realistisches Preisschild, das ihrem Schadenpotenzial entspricht und einen Anreiz für risikomindernde Maßnahmen schafft.

In der Vergangenheit stellten unterschiedliche Perspektiven zwischen Privatwirtschaft und öffentlicher Hand bei Fragen der Risikofinanzierung oft unüberwindliche Hürden dar, um in wirtschaftlich schwachen Ländern Versicherungssysteme aufzubauen. Doch das Bewusstsein wächst, dass gerade diese Länder die höchste Dringlichkeit haben, sich an die Folgen des Klimawandels anzupassen.

Verbindung zu Energiefragen

Eng verknüpft mit Klima- und entwicklungspolitischen Zielen ist das Thema Energie. Aus dieses Grund hat die UN die Initiative Sustainable Energy for All (SE4All) ins Leben gerufen. Die Generalversammlung erklärte das Jahrzehnt 2014-2024 zur „Dekade der Sustainable Energy for All“ und gab bis 2030 folgende Ziele vor:

- Zugang aller Menschen zu modernen Energieservices

- Verdoppelung der Steigerungsrate der weltweiten Energieeffizienz (Verhältnis aus Bruttoinlandsprodukt/Energieeinsatz)

- Verdoppelung des Anteils erneuerbarer Energien am weltweiten Energiemix

Für den Ausbau der dafür nötigen CO2-armen Energietechnologien sind nach Schätzungen der Weltbank zusätzliche jährliche Investitionen im Energiesektor von 600 bis 800 Milliarden US-Dollar erforderlich. Neuere Zahlen der Internationalen Energieagentur (IEA) kommen auf noch höhere Werte. Solche Summen stellen eine gewaltige Herausforderung dar. Blickt man jedoch auf die Vergangenheit, in der sich zwischen 2004 und 2015 der jährliche weltweite Kapitalzufluss in Technologien für erneuerbare Energien auf zuletzt 330 Milliarden US-Dollar mehr als verfünffacht hat, scheint dieses Ziel realisierbar. Auch hier kann die Versicherungswirtschaft einen wertvollen Beitrag leisten, indem sie Projektrisiken absichert und Energieprojekte für Investoren damit attraktiver macht. Noch sind viele dieser Risikotransferlösungen Spezialprodukte, die eine besondere Expertise erfordern. Aufgabe der Politik ist es, wie bereits bei den Versicherungslösungen zur Anpassung an den Klimawandel, klare Signale zu setzen und die energiepolitischen Zielsetzungen mit konkreten Initiativen zu unterlegen. Das Ziel sollte sein, über Public Private Partnerships Standardisierungen auf der Finanzierungs- und Risikotransferseite – und damit weitere Kosteneffizienz – zu erreichen. Daneben kann die Assekuranz im Rahmen ihres Kapitalanlagenmanagements eine wesentliche Rolle als Investor in Energieprojekte übernehmen. Die internationale Klimapolitik hat ein Fenster für neue Handlungsansätze geöffnet. Munich Re unterstützt den Aufbau von Versicherungssystemen im Bereich Klima- und Naturkatastrophen mit ihrer geowissenschaftlichen und Underwriting-Fachexpertise, mit Schadendaten aus ihrer NatCatSERVICE-Datenbank und mit privatwirtschaftlichem Risikokapital.

Munich Re Experten

Verwandte Themen

Newsletter

properties.trackTitle

properties.trackSubtitle