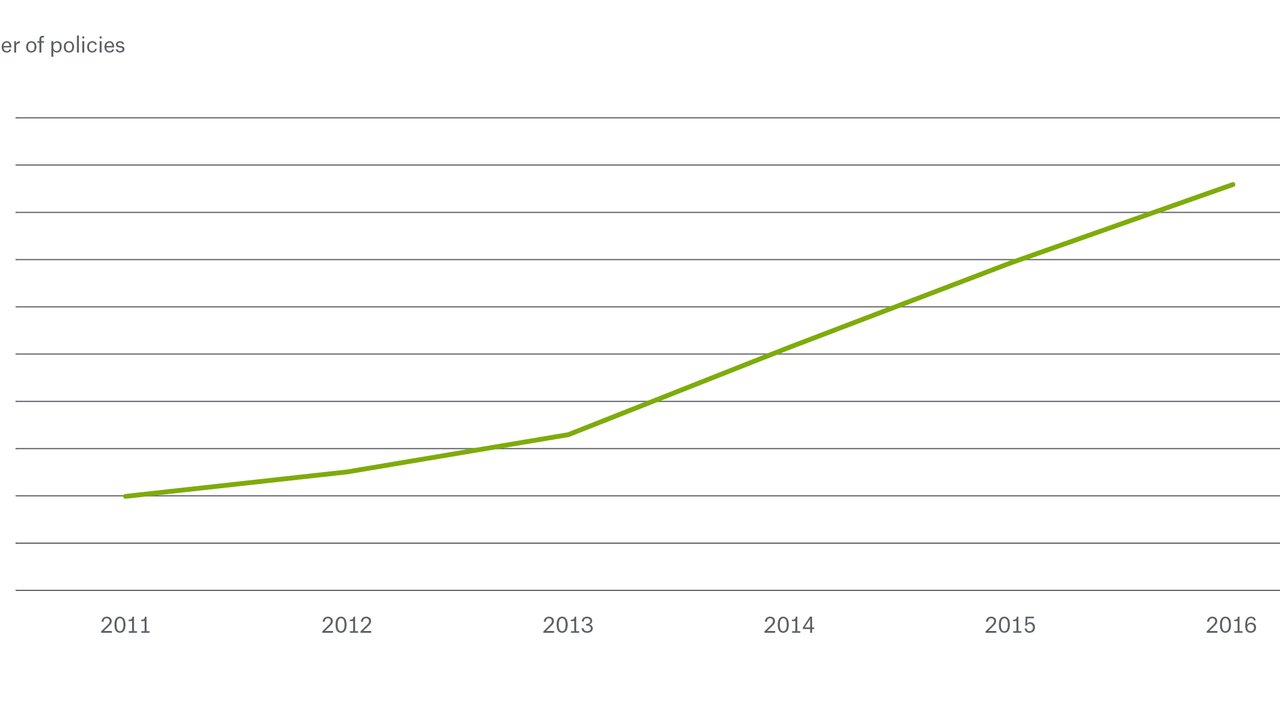

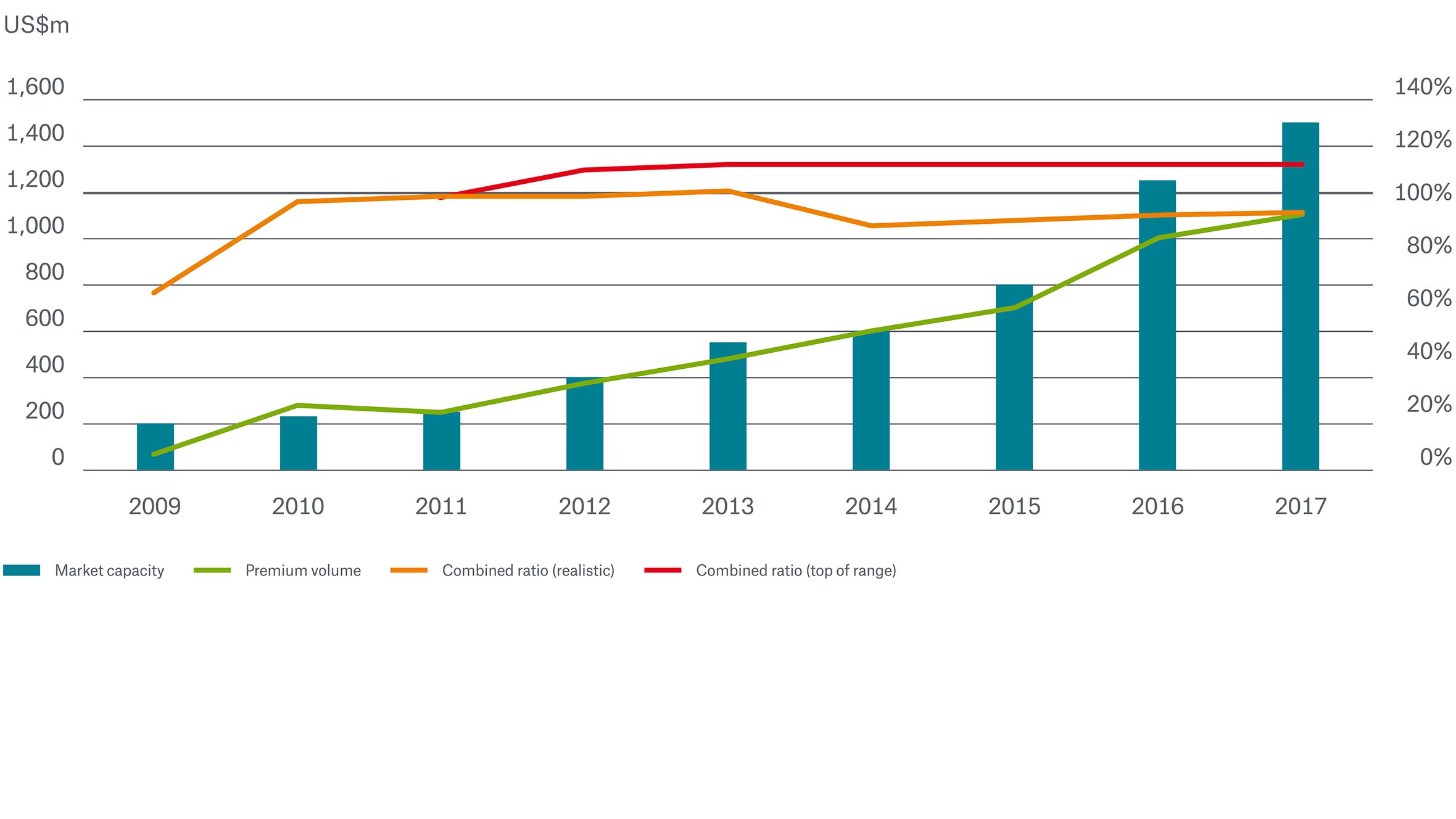

Die globale Nachfrage nach W&I-Policen hat sich seit 2011 mehr als vervierfacht; zeitgleich stieg auch die Summe der Prämien und die verfügbare Versicherungskapazität. Angelockt von auf den ersten Blick sehr attraktiven Perspektiven, drängten in den vergangenen Jahren immer mehr Anbieter in den Markt. Nun geraten die Preise zunehmend unter Druck. Gleichzeitig stehen Deckungserweiterungen im Raum.

W&I-Policen sind ein junges, auf breiterer Ebene vor etwa zehn Jahren eingeführtes Produkt zur Absicherung von Garantien und Risiken bei Unternehmensübernahmen. Hinter solchen Mergers & Acquisitions (M&A) stehen häufig Private-Equity-Gesellschaften, für deren Geschäftsmodell W&I-Versicherungen eine zentrale Rolle spielen. Warum dies so ist, zeigt ein kurzer Blick auf die Produktvorteile.

Die Stärken einer Transaktionsabsicherung

Fakten zur Marktentwicklung

Weichmarkttendenzen mahnen zur Vorsicht

´Trotz des steigenden Bedarfs agieren Anbieter von W&I-Produkten keineswegs auf einem Verkäufermarkt. Im Gegenteil: Hohe Einmalprämien, das Wachstum des Marktes und scheinbar noch bis vor wenigen Jahren geringe Schäden lassen das W&I-Geschäft so attraktiv erscheinen, dass immer mehr Anbieter auf den Markt drängen. Der Wettbewerb verschärft sich, mit Folgen, die höchst kritisch zu beurteilen sind. Dazu gehören auf breiter Linie sinkende Prämien, zunehmend weit formulierte Bedingungen sowie ein vereinzelt nicht dem komplexen Risiko angemessenes Vorgehen im Underwriting.

Verschärft wird der Trend zum Weichmarkt noch durch die seit Monaten anziehenden Abschlusszahlen bei sogenannten Käufer-Policen. Dabei handelt es sich um Verträge, die den Käufer gegen eigene Vermögensschäden aus einem Unternehmenserwerb absichern. Der Versicherungsnehmer erhebt Entschädigungsansprüche im Schadenfall also direkt gegen seinen Versicherer. Besonders kritisch dürfte sich diese Konstellation auswirken, wenn das Underwriting bei der Risikoprüfung weiter vereinfacht und die Käufer-Due-Diligence den Risikoprüfern künftig nicht mehr oder nur eingeschränkt vorgelegt werden sollte. Ein weiterer kritischer Aspekt: Versicherer finden aufgrund der Marktentwicklung immer weniger qualifizierte Mitarbeiter für die anspruchsvollen Aufgaben in der Risikoprüfung.

Fundierter Markteinblick dank umfangreicher Schadendatenbank

Dennoch steigen immer weitere Gesellschaften neu in das Geschäftssegment ein. Für viele könnte dieser Schritt in einigen Jahren mit ernüchternden Ergebnissen enden. Der Grund: Die Realität im W&I-Geschäft stellt sich bei genauerer Analyse weitaus weniger rosig dar. Dies geht aus der umfangreichen Schadendatenbank von Munich Re zum W&I-Markt hervor.

Aufgrund der langen Vertragslaufzeiten sowie der Komplexität von M&A-Transaktionen werden Schäden meistens erst nach dem ersten Auditzyklus gemeldet, also frühestens zwischen einem halben und anderthalb Jahren nach dem Kauf bzw. Verkauf eines Unternehmens. Unsere Datenbank bildet die Schadenhistorie des Gesamtmarkts daher insbesondere für ältere Jahrgänge gut ab und erlaubt fundierte Vorhersagen mit Blick auf die weiteren Entwicklungen.

Unsere Analyse zeigt, dass nach den marktweit günstigen Schadenverläufen in den Jahren bis 2009 die Schaden-Kosten-Quoten bereits bis 2011 deutlich gestiegen sind. Mehr noch: Projektionen für die Jahre danach lassen Schaden-Kosten-Quoten erwarten, die bei realistischen Annahmen nur noch knapp unterhalb von 100 Prozent liegen (siehe Grafik). Damit wird die operative Gewinnschwelle nur noch unerheblich überschritten. Nur geringfügige Ausschläge bei den Schäden oder eine weitere Verschlechterung der Marktbedingungen könnten viele Versicherer in diesem Geschäft schnell in die Verlustzone drängen.

Optimismus trotz hoher Volatilität

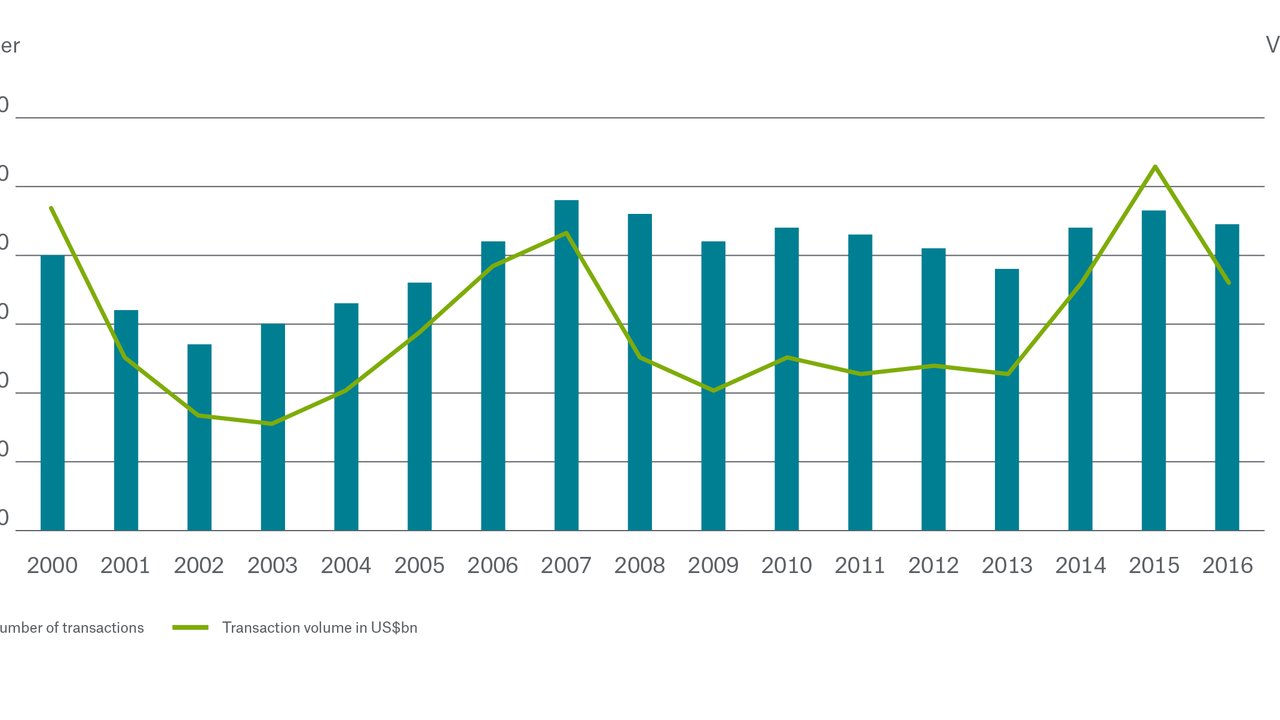

Das enorme Marktpotenzial gibt dennoch Anlass zu Optimismus. W&I-Versicherungen werden aktuell für weniger als zehn Prozent der globalen M&A-Transaktionen abgeschlossen. Wenn dieser Anteil weiterhin dynamisch wächst, wird das dadurch steigende Gesamtprämienvolumen mit der Zeit auch die hohe Volatilität der Schäden reduzieren. Hinzu kommt die Hoffnung, dass der Markt aus vergangenen Schäden lernen wird.

Eine Voraussetzung dafür haben wir mit unserer Schadendatenbank geschaffen. Die damit verfügbaren Statistiken sowie das daraus gewonnene Knowhow und weltweite Marktwissen stellen wir exklusiv unseren Kunden zur Verfügung, um gemeinsam mit ihnen die Qualität im Risikomanagement zu erhöhen. So unterstützt Munich Re ihre Erstversicherungspartner im W&I-Geschäft systematisch und ebnet auch in einem schwierigen Umfeld den Weg zu profitablem Geschäft.

Munich Re Experten

Verwandte Themen

Newsletter

properties.trackTitle

properties.trackSubtitle